Gazdaság

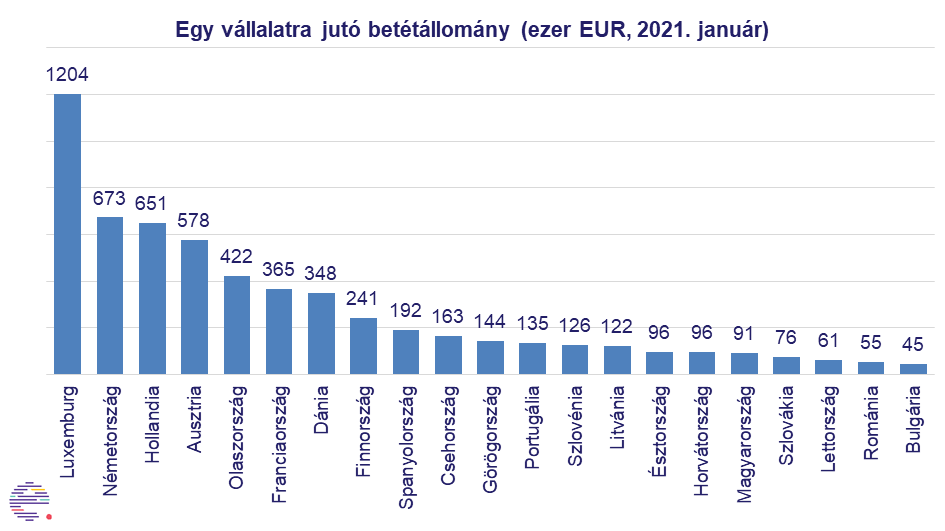

Románia az EU-s mezőnyben az utolsó helyen szerepel az egy vállalatra jutó hitelállományt tekintve, a betétállományt illetően pedig az utolsó előtti helyen, megelőzve Bulgáriát. Az elmúlt tizenhárom évben (a 2008-as válságot követően) a romániai vállalatok tartalékai a duplájára nőttek, a hitelállomány viszont csak a negyedével bővült, és ezzel az infláció alatt maradt.

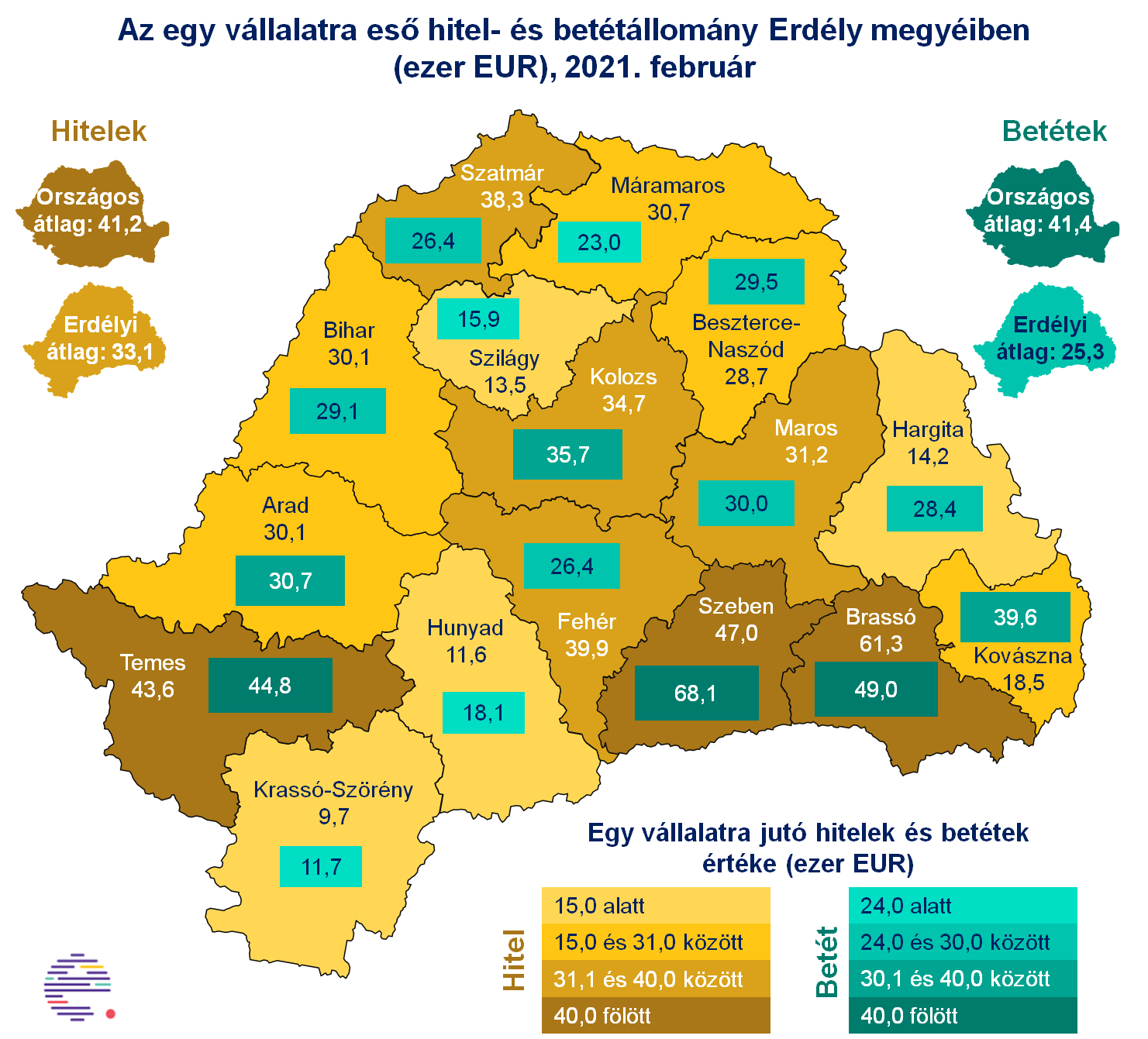

Erdélyben az egy vállalatra jutó hitelállomány 2019-re került vissza a válság előtti szintre. Ez átlagosan 33 ezer eurót jelent, ami kevesebb mint fele a bukarestinek, és kevéssel nagyobb, mint a többi történelmi régióban. A székelyföldi vállalatoknak alacsony a hiteltartozása, 2019-ben az erdélyi átlag felét sem érte el, ez a 2008-as állomány kevesebb mint 60%-át jelenti. Az egy vállalatra jutó betétállomány tekintetében még jelentősebb a különbség a főváros és a vidék között, az erdélyi vállalatokra jutó 25 000 eurónyi megtakarítás a bukaresti átlag negyede. Az erdélyi régiók közötti eltérések nem számottevőek, ami annak is köszönhető, hogy az elmúlt tizenhárom évben a gazdaságilag elmaradottabb megyékben nőttek a leginkább a vállalatok pénzügyi tartalékai.

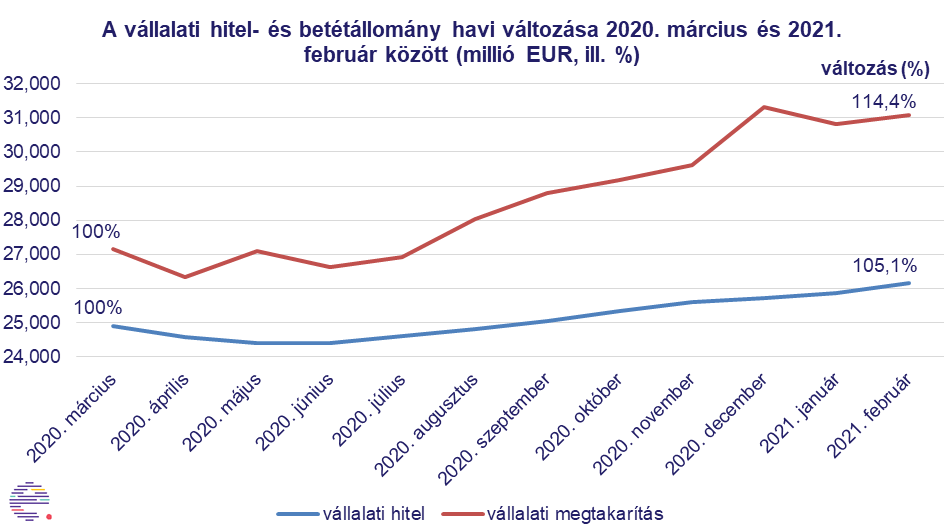

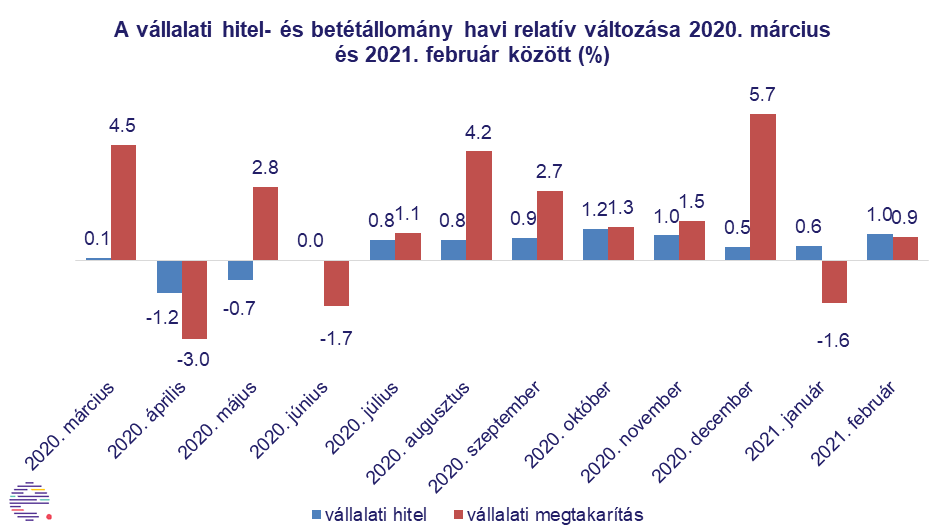

A járvány első évében – 2020. március és 2021. február között – a hitelállomány több mint 5%-kal, a betétállomány pedig közel 15%-kal bővült, a betétállomány ilyen mértékű növekedésére 2008 és 2020 között nem volt példa.

1. Bevezető, módszertani megjegyzések

Elemzésünkben a nem pénzügyi vállalatok1 hitel- és betétállományának az összetételét és változását vizsgáljuk a 2008 és 2020 közötti időszakban. Erre az Európai Központi Bank, valamint a Román Nemzeti Bank (RNB) havi rendszerességgel közölt jelentései alapján van lehetőség, amelyeket az adott országban működő bankok és hitelintézetek2 kimutatásai alapján összesítenek.

Fontos megjegyezni, hogy ezek a kimutatások elsősorban monitoringcéllal készülnek, a bankrendszer pénzügyi stabilitásának, kockázati kitettségének, betétgyűjtési és hitelezési hatékonyságának a nyomon követését szolgálják. Az adatok gyűjtésének eredeti fókusza tehát a pénzintézetekre irányul, mi viszont a vállalatok kölcsön-, illetve betétállományának az elemzéséhez használjuk, másodlagos adatforrásként. A hitelezésnek és a megtakarításnak vannak egyéb formális és informális módozatai, amelyek nem kerülnek be az RNB összesítéseibe. Ezeknek a gyakorlatoknak az elterjedtsége eltéréseket mutathat típusonként, de regionálisan is (pl. vidékiesebb vagy urbanizáltabb régiók között). Fontos azt is megjegyezni, hogy a vállalatok finanszírozásának vannak egyéb módozatai is (befektetés, kötvény, illetve részvénykibocsátás), amelyekre ebben a vizsgálatban nem térünk ki. Elemzésünk ilyen értelemben tehát a vállalatok pénzügyi erőforrásainak, illetve a pénzgazdálkodási gyakorlatainak az egészére vonatkozóan nem teljesen reprezentatív.

Előfordulhat továbbá, hogy azok a vállalatok, amelyek több helyszínen is tevékenykednek, a hitel-, illetve betétügyleteiket azon a településen bonyolítják, ahol a központi székhelyük van. Mivel a nagyobb vállalatok a központi székhelyüket jellemzően a nagyobb városokban, ezek közül is a leginkább a fővárosban működtetik, az ország többi régiójában zajló pénzügyletek volumene valójában nagyobb lehet, mint amit ezek a statisztikák mutatnak.

Az elemzésben előbb a hitel-, majd a betétállományra vonatkozó adatokat mutatjuk be. Mindkét alfejezetben először a romániai adatokat hasonlítjuk össze az EU-s statisztikákkal, ezt követően az országon belüli nagyrégiók, végül pedig az erdélyi régiók között mutatkozó eltéréseket vizsgáljuk meg, különös tekintettel a magyarok által sűrűbben lakott területekre. Az elemzés végén – a járványhelyzetre való tekintettel – a hitel- és a betétállománynak az elmúlt egy évben bekövetkezett változásait mutatjuk be.

A közölt adatok értelmezéséhez fontos megjegyezni, hogy a vállalati szektorban fokozottan érvényes az, hogy az alacsony hitel- és a magas betétállomány általában nem kedvez a vállalkozások fejlődésének, belassulhat a tőke forgási sebessége, ez pedig gazdasági visszaeséshez vezethet.

2. Bankhitelek

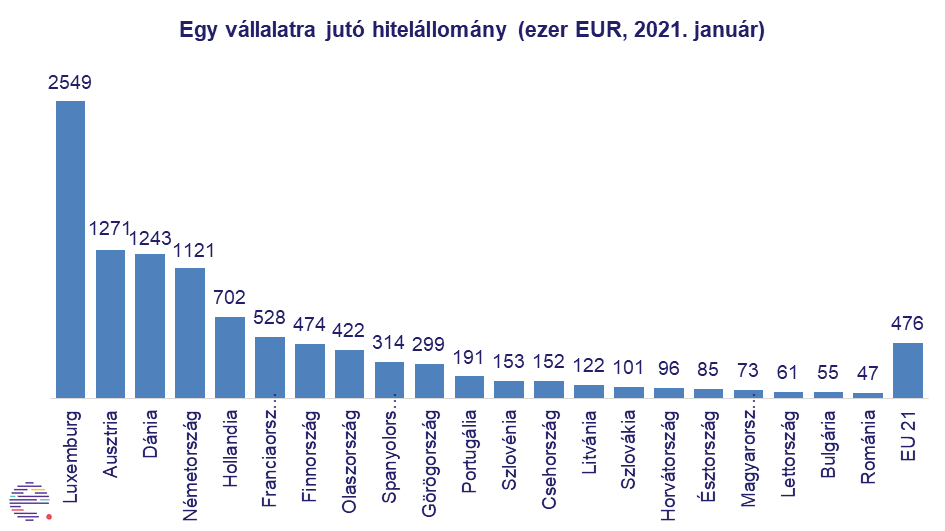

Romániában a nem pénzügyi vállalatok teljes hitelállománya 2021 januárjában3 25,6 milliárd euró volt. Az Eurostat legfrissebb, 2018-as nyilvántartásai szerint a nem pénzügyi szektorokban tevékenykedő, önálló jogi személyiséggel rendelkező vállalatok és vállalkozások – a romániai elnevezéstan szerint: kereskedelmi társaságok – száma 539 125 volt.4 A két mutató hányadosát minden olyan EU-s országra kiszámoltunk, ahol az adatok elérhetőek voltak. Eszerint az egy vállalkozásra jutó hitelek volumene Romániában 47 ezer euró volt, amivel a bevont 21 tagállam közötti rangsorban az utolsó helyen szerepel, Magyarország (73 ezer euró), Lettország (61 ezer euró) és Bulgária (55 ezer euró) mögött.

Forrás: Európai Központi Bank, MFI-mérlegstatisztika; Eurostat, vállalati demográfia5

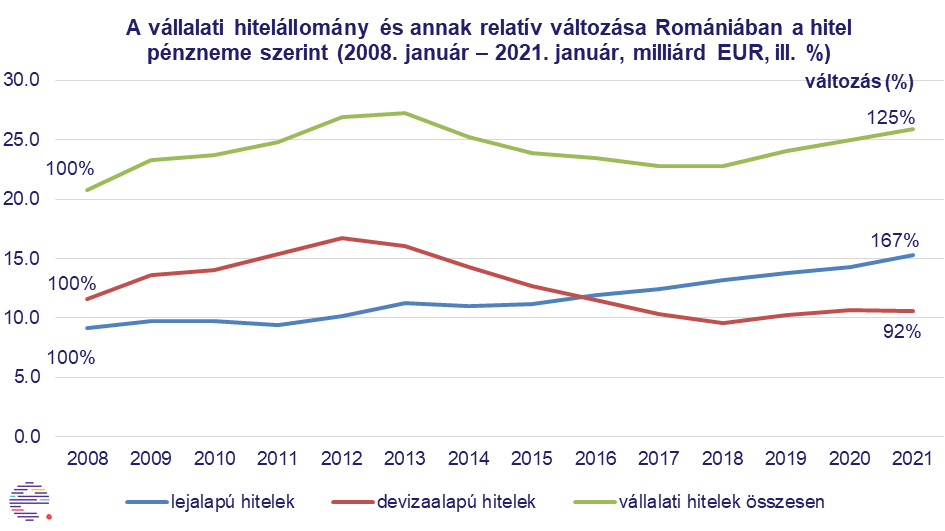

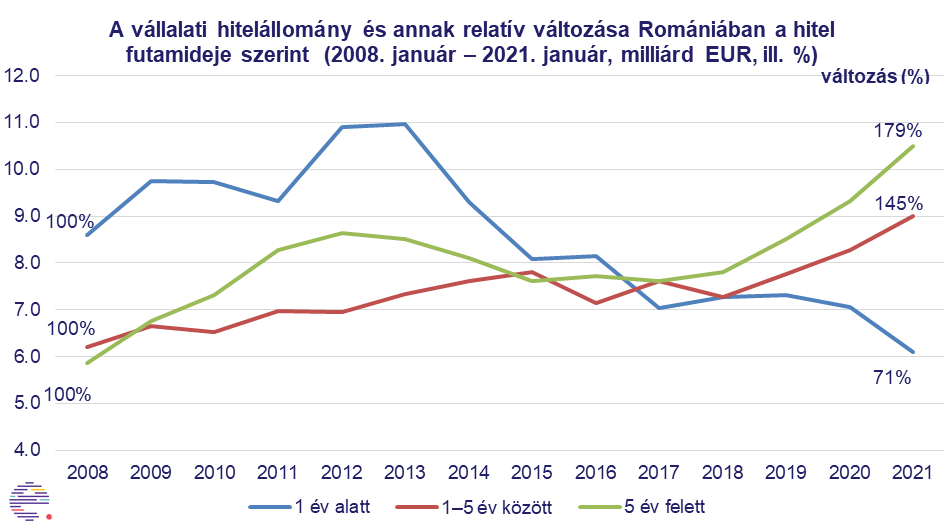

A vállalati hitelállomány Romániában 2008 és 2021 januárja között mintegy negyedével nőtt. Először 2008 és 2013 között 20,7 milliárdról 27,3 milliárdra emelkedett, majd enyhe csökkenés után 2021 januárjára megközelítette a 26 milliárdos szintet. Az első növekedési szakaszban a deviza-, a másodikban pedig a lejben felvett hitelállomány növekedése volt jellemző. 2021 januárjában a vállalati kölcsönök 41%-a volt devizahitel, 2008 óta ez a mennyiség 8%-kal csökkent, a lejalapú hiteleké viszont 67%-kal nőtt. A hitelek futamidejét tekintve egy jelentős elmozdulás figyelhető meg a hosszabb lejáratú kölcsönök irányába: az 1–5 év közötti lejáratú hitelek 45%-kal, az 5 év felettiek pedig 79%-kal nőttek, az 1 évnél hamarabb visszafizetendő kölcsönök aránya ezzel szemben 29%-kal csökkent. Összességében elmondható tehát, hogy a 2008-as válság lecsengésével (2012-13-tól kezdődően), a szigorúbb hitelkínálati korlátok dacára, újra felélénkült a hitelezés, ezzel együtt pedig fokozatosan zsugorodott a magasabb kockázati kitettségű – rövid távra, devizában felvett – hitelállomány.

Forrás: Román Nemzeti Bank, hitelek és betétek területi statisztikája; Országos Statisztikai Intézet, vállalati demográfia6

Forrás: Román Nemzeti Bank, havi jelentések7

A vállalati hitelállomány alakulásában jelentős regionális különbségek vannak. Miközben Moldvában alig 12%-os, a fővárosban és környékén közel 40%-os volt a növekedés, de átlaghoz közeli mértékű volt a Havasalföldön is (22%). Erdélyben 14%-os emelkedés mellett 2021 januárjában 7,4 milliárd euró volt a teljes vállalati hitelállomány, ami a romániai volumen 31,2%-át tette ki.

Az erdélyi régiókban ennél is nagyobb divergenciát tapasztalunk a hitelállományt és annak változását illetően. A legkevesebb kölcsönt a székelyföldi vállalatok vették fel, 2021 januárjában ennek értéke 190 millió euró volt, ami kevesebb mint 60%-a a 2008-ban szerződött keretnek, és a teljes erdélyi hitelvolumen mindössze 2,6%-át tette ki. Észak-Erdélyben a vállalkozások hiteleinek összértéke 584 millió euró volt, ami a 2008-as szintnek felelt meg. Partiumban az elmúlt tizenhárom évben ötödével, 1241-ről 990 millióra csökkent a hitelállomány. A hitelek aggregált értéke Közép- és Dél-Erdélyben nőtt jelentősen (27, illetve 40%-kal), 2021 januárjában elérte a 1666, illetve a 2307 millió eurót.

Romániában 2019-ben 41 237 euró hitel jutott egy vállalkozásra.8 A főváros és a vidék között ebben a tekintetben nagyok a különbségek: míg egy Bukarestben vagy Ilfovban működő vállalatnak 2019-ban közel 72 ezer eurónyi tartozása volt, ez az összeg egy átlagos erdélyi vállalkozás esetében csupán 33 ezer, egy havasalföldinél pedig 30 ezer euróra rúgott. A vizsgált időszakban a hitelek egy vállalatra jutó mennyisége Erdélyben szinten maradt, Moldvában enyhén csökkent, Havasalföldön és Bukarest-Ilfovban pedig növekedett.

Vállalati hitelállomány a nem pénzügyi szektorban

|

Régiók |

Vállalati hitelállomány |

Egy vállalatra jutó hitelállomány |

|||||

|

2008 |

2021 |

2021 (%) |

Vált. (%) |

2008 |

2019 |

Vált. (%) |

|

|

Románia |

20 746 |

25 883 |

100,0 |

25 |

37 848 |

41 237 |

9 |

|

Erdély |

6 480 |

7 367 |

31,2 |

14 |

32 865 |

33 172 |

1 |

|

Moldva |

2 653 |

2 966 |

12,8 |

12 |

32 246 |

31 026 |

-4 |

|

Havasalföld |

3 798 |

4 615 |

18,3 |

22 |

26 976 |

29 595 |

10 |

|

Bukarest-lfov |

7 814 |

10 935 |

37,7 |

40 |

61 108 |

71 778 |

17 |

|

Erdély |

6 480 |

7 367 |

100,0 |

14 |

32 865 |

33 172 |

1 |

|

Székelyföld |

327 |

190 |

2,6 |

-42 |

24 717 |

14 585 |

-41 |

|

Közép-Erdély |

1 314 |

1 666 |

22,6 |

27 |

31 939 |

33 463 |

5 |

|

Partium |

1 241 |

990 |

13,4 |

-20 |

38 465 |

32 025 |

-17 |

|

Dél-Erdély |

1 691 |

2 370 |

32,2 |

40 |

33 402 |

39 202 |

17 |

|

Bánság |

1 340 |

1 566 |

21,3 |

17 |

32 170 |

32 712 |

2 |

|

Észak-Erdély |

567 |

584 |

7,9 |

3 |

31 051 |

30 734 |

-1 |

Forrás: Román Nemzeti Bank, hitelek és betétek területi statisztikája; Országos Statisztikai Intézet, vállalati demográfia9

Az erdélyi régiók között is számottevőek az eltérések: miközben egy átlagos székelyföldi vállalkozás hiteltartozása 2019-ben az erdélyi átlag felét sem érte el (14 585 euró), egy dél-erdélyi vállalkozásé jóval meghaladta azt (39 202 euró). Ezek a különbségek 2008-ban messze nem voltak ennyire jelentősek, a két időpont között nagyon eltérő mértékben alakult a különböző régiókban a vállalatok egy főre eső hitelállománya: Székelyföldön több mint 40%-kal, a Partiumban 17%-kal csökkent, a Bánságban, Közép- és Észak-Erdélyben az erdélyi átlaghoz hasonlóan szinten maradt, Dél-Erdélyben pedig 17%-kal növekedett.

3. Bankbetétek

Az Európai Központi Bank nyilvántartásai szerint 2021 januárjában a pénzügyi ágazaton kívül tevékenykedő romániai vállalatok betétállománya összesen 29,8 milliárd eurót tett ki. Az egy vállalatra jutó betétek összege 55 274 euró volt, ezzel Románia a vállalati statisztikákat közlő 21 EU-s ország rangsorában – Bulgáriát megelőzve – az utolsó előtti helyen szerepelt. A romániai vállalatok átlagos megtakarítása az EU-s átlag (323 ezer euró) kevesebb mint egyötödének felel meg. A legtöbb megtakarítás a luxemburgi (1204 ezer euró), a németországi (673 ezer euró) és a holland (651 ezer euró) vállalatokra jutott.

Forrás: Európai Központi Bank, MFI-mérlegstatisztika; Eurostat, vállalati demográfia10

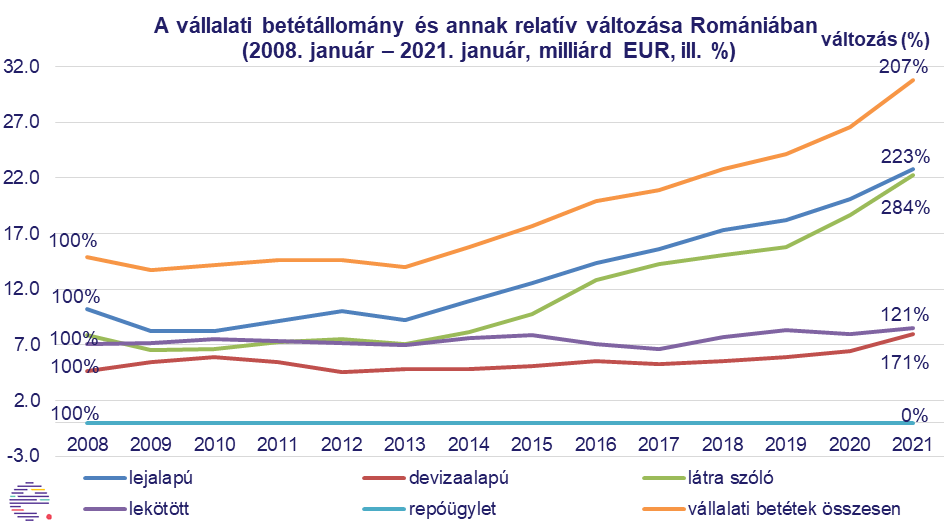

A Román Nemzeti Bank kimutatásai szerint a vállalati betétállomány 2008 és 2021 januárja között a duplájára emelkedett. A megtakarítások pénzneme szerint a 2000-es évek végére ugyan enyhén megnövekedett a devizabetétek hányada (2010-ben 42% volt), a 2010-es évtized végére viszont újra 25% körülire csökkent. 2021 januárjában a betétek 72%-a volt látra szóló betét, ami tulajdonképpen a vállalatok folyószámláján található összegeket jelenti. A lekötött betétek összértéke 8,5 milliárd euró volt, ami azt jelenti, hogy az általános növekedés keveset változott az elmúlt tizenhárom évben (2021 januárjában a 2008-as volumen 121%-át jelentette).

Forrás: Román Nemzeti Bank, hitelek és betétek területi statisztikája; Országos Statisztikai Intézet, vállalati demográfia

Erdélyben a vállalati betétek volumene 2021 januárjában 7,2 milliárd euró volt, ami a teljes romániai állomány kevesebb mint negyedét (23,5%-át) tette ki. A betétek 56,2%-a Bukarest-Ilfovban bejegyzett vállalatokhoz tartozik, a havasalföldi vállalatok hozzájárulása 12,8, a moldvaiaké pedig 7,5%.

A 2019-re vonatkozó adatokból az derül ki, hogy egy átlagos erdélyi vállalat 25 ezer eurónyi, egy fővárosi vállalkozás 102 ezer eurónyi betéttel rendelkezett – az országos átlag pedig 41 ezer euró volt. Ez a mutató 2008 és 2019 között eltérő módon nőtt: a bővülés mértéke a fővárosban és környékén volt a legnagyobb (32 ezer euró), Havasalföldön pedig a legkisebb (5 ezer euró), Erdélyben is számottevő volt (10 ezer euró), de az országos átlag alatt maradt.

Erdélyen belül a legnagyobb betétállománnyal a dél-erdélyi vállalatok (33 ezer euró), a legkisebbel pedig az észak-erdélyiek rendelkeztek (13 ezer euró). Székelyföldön 2019-ben 22 ezer eurónyi volt az egy vállalatra jutó betét, ami 11 ezerrel több 2008-hoz képest. Ez 104%-os bővülést jelent, ami az erdélyi régiók közül a legmagasabb.

Vállalati betétállomány a nem pénzügyi szektorban

|

Régiók |

Vállalati betétállomány |

Egy vállalatra jutó betétállomány |

||||||

|

2008 |

2021 |

2021 (%) |

Vált. (%) |

2008 |

2019 |

Vált. |

Vált. (%) |

|

|

Románia |

14 883 |

30 807 |

100,0 |

107 |

27 152 |

41 405 |

14 253 |

52 |

|

Erdély |

3 008 |

7 226 |

23,5 |

140 |

15 256 |

25 333 |

10 077 |

66 |

|

Moldva |

769 |

2 316 |

7,5 |

201 |

9 349 |

18 643 |

9 294 |

99 |

|

Havasalföld |

2 097 |

3 938 |

12,8 |

88 |

14 893 |

19 656 |

4 763 |

32 |

|

Bukarest-Ilfov |

9 009 |

17 328 |

56,2 |

92 |

70 448 |

102 183 |

31 735 |

45 |

|

Erdély |

3 008 |

7 226 |

100,0 |

140 |

15 256 |

25 333 |

10 077 |

66 |

|

Székelyföld |

141 |

359 |

5,0 |

154 |

10 648 |

21 681 |

11 033 |

104 |

|

Közép-Erdély |

616 |

1 690 |

23,4 |

174 |

14 962 |

24 983 |

10 021 |

67 |

|

Partium |

290 |

889 |

12,3 |

207 |

8 982 |

17 356 |

8 374 |

93 |

|

Dél-Erdély |

1 109 |

2 249 |

31,1 |

103 |

21 901 |

32 733 |

10 832 |

49 |

|

Bánság |

732 |

1 611 |

22,3 |

120 |

17 579 |

29 292 |

11 713 |

67 |

|

Észak-Erdély |

121 |

427 |

5,9 |

253 |

6 612 |

13 259 |

6 647 |

101 |

Forrás: Román Nemzeti Bank, hitelek és betétek területi statisztikája; Országos Statisztikai Intézet, vállalati demográfia

4. A hitel- és a betétállomány összehasonlítása

Romániában a 2008-as válságot követően a hitel- és a betétállomány egyaránt növekedett, ám lényegesen eltérő mértékben: a hitelezés expanziója mindössze 25%-os volt, a betétek névértéke viszont több mint kétszeresére nőtt. Összességében elmondható tehát, hogy ebben az időszakban lényegesen csökkentek a pénzügyi kockázatok a gazdaságban, a válság utáni hitelállomány-leépítési törekvések sikeresek voltak. Ebben a tekintetben viszont lényeges különbségek vannak a főváros és a vidék között: míg Bukarest-Ilfovban a hitelek 140%-kal, a betétek pedig 192%-kal nőttek, Erdélyben 113%-os volt a hitel-, és 240%-os a betétállomány expanziója. Erdélyen belül a Székelyföldön és a Partiumban pedig kifejezetten csökkent a hitelek mennyisége (42, illetve 20%-kal), a betétállomány viszont az átlagot meghaladó ütemben nőtt. A magyarok által sűrűbben lakott vidékeken tehát a vállalatok eladósodásához kapcsolódó kockázatok még inkább csökkentek.

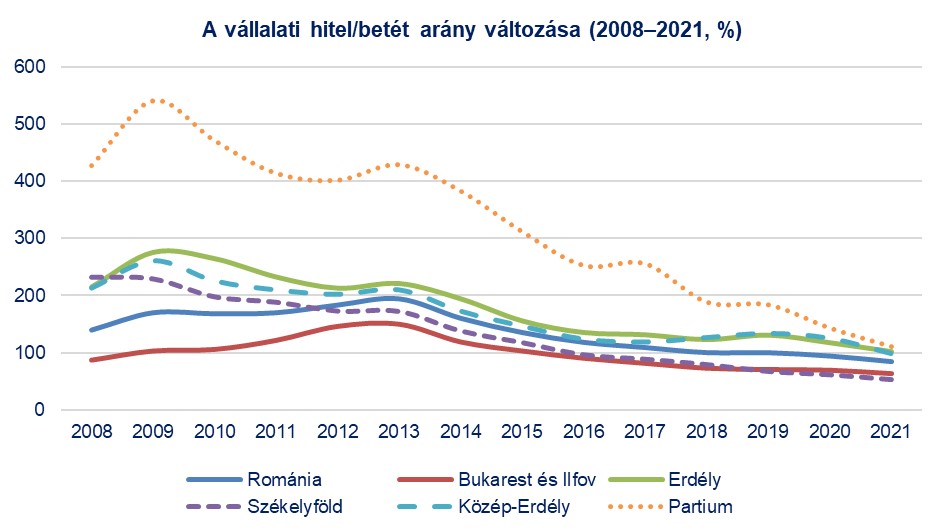

A hitel- és a betétállomány viszonyának az alakulását szintetikusan a hitel/betét mutatóval fejezhetjük ki. Ezt annak a megállapítására használják, hogy mennyire stabil a bankok finanszírozása, a hitelállomány mekkora arányát tudják fedezni a bankbetétekből. Mivel a regulációs környezet egy országon belül hasonló, a mutató által jelzett regionális eltérések beszédesek lehetnek a vállalkozások hitelezési és megtakarítási gyakorlatainak a szempontjából is. Eszerint a mutató értéke 2013-ban állt a legmagasabban, a hitelállomány országosan a betétek 194%-át tette ki, azóta viszont egy fokozatos csökkenést mutat, 2021 januárjában már 84% volt az értéke. Erdélyben a mutató csökkenése már 2009-ben elindult, az azóta eltelt 12 év alatt 276%-ról 106%-ra csökkent. Az erdélyi régiók közül Partiumban és Észak-Erdélyben volt kiemelkedően a legnagyobb (542, illetve 490%), Dél-Erdélyben és Székelyföldön a legalacsonyabb (219, illetve 229%), 2021 januárjában 53% (Székelyföld) és 137% (Bánság) között változik. Összességében tehát egy általános csökkenő trend mellett egy nivellálódás is megfigyelhető a régiók közötti távolságokban.

Forrás: Román Nemzeti Bank, hitelek és betétek területi statisztikája

5. A hitel- és a betétállomány változása a járvány ideje alatt

március és 2021. február között a vállalati hitelállomány 5,1%-ot, a betétállomány pedig 14,4%-ot emelkedett. A hitelvolumen csupán a szigorú korlátozások idején, áprilisban és májusban csökkent az előző hónapokhoz képest, júliustól már havi 0,5-1%-os növekedés látható. A betétállomány tekintetében nagyobb volt az ingadozás, de a változás mindössze három hónapban, 2020 áprilisában és júniusában, valamint 2021 januárjában esett a negatív tartományba. Összességében elmondható tehát, hogy a járvány időszakát, 2021. február végéig a tartalékolás, valamint a kiadások visszafogása jellemezte, a hitelezés növekedése mellett.

Forrás: Román Nemzeti Bank, hitelek és betétek területi statisztikája

Az éves ciklikus hatásokat kiküszöbölendő a 2020. március – 2021. február közötti számsorokat összehasonlítottuk az egy évvel korábbi, valamint a 2008. január és 2020. december közötti időszak éves átlagaival. Ebből az látszik, hogy a hitelek és a megtakarítások mennyisége a járvány idején jelentősen megugrott az előző évhez és a sokéves átlaghoz viszonyítva is. A vállalati hitelállomány növekedése 5,1%-os volt a 2019-re jellemző 2,8%-os és az elmúlt 13 évben regisztrált 1,7%-hoz képest. A megtakarítások bővülése még látványosabb volt: miközben a sokéves átlagnövekedés 5,8%-os volt, a járvány időszakában 14,5%-ot emelkedett az állomány.

Az országos átlaghoz képest Erdélyben a járvány idején még nagyobb volt a bővülés: a hitelállomány 6,5%-kal, a betétállomány pedig 19,6%-kal növekedett. Általában elmondható, hogy a gazdaságilag elmaradottabb régiókban gyorsabb, a fejlettebbekben pedig lassúbb volt a növekedés mértéke: Székelyföldön a hitelek 10,8%-kal, Közép-Erdélyben pedig 5%-kal növekedtek, a betétek mennyisége pedig 28,7, illetve 18,8%-kal lett több. Összességében megállapítható, hogy a vállalatok betétállományának ilyen mértékű bővülésére a vizsgált időszakban nem volt példa, egyik régióban sem.

A vállalati hitel- és betétállomány változása 1.) 2008 és 2020 között (éves átlagok), 2.) a járványt megelőző egy évben és 3.) a járvány idején (%)

|

Románia |

Erdély |

Székelyföld |

Partium |

Közép-Erdély |

|||||||||||

|

’08–’20 |

’19 |

’20 |

’08–’20 |

’19 |

’20 |

’08–’20 |

’19 |

’20 |

’08–’20 |

’19 |

’20 |

’08–’20 |

’19 |

’20 |

|

|

vállalati hitel |

1,7 |

2,8 |

5,1 |

1,0 |

2,0 |

6,5 |

-4,1 |

2,2 |

10,8 |

-1,7 |

-7,3 |

2,4 |

1,8 |

1,8 |

5,0 |

|

vállalati megtakarítás |

5,8 |

11,1 |

14,5 |

7,0 |

13,0 |

19,6 |

7,5 |

27,2 |

28,7 |

9,0 |

25,0 |

28,0 |

8,1 |

11,4 |

18,8 |

’08–’20 – 2008. január és 2020. december közötti éves átlagos változás

’19 – 2019. március és 2020. február közötti változás

’20 – 2020. március és 2021. február közötti változás

Forrás: Román Nemzeti Bank, hitelek és betétek területi statisztikája

Amint azt a bevezetőben is jeleztük, a járvány alatt a vállalati betétek növekedése a recesszió előjele is lehet. Bizonytalan gazdasági környezetben ugyanis a vállalatok óvatosabbak a befektetések kihelyezésében, késleltetik a beruházásaikat, ami a készpénzállomány növekedésében mutatkozhat meg.

Ennek a bizonytalansággal kapcsolatos okfejtésnek látszólag ellentmond az, hogy a hitelállomány viszont nagyot nőtt az előző évekhez képest. Ez a növekedés viszont minden bizonnyal a kormányzat – EU által is szorgalmazott és támogatott – pénzügyi-költségvetési beavatkozásainak, illetve az anticiklikus reformok fele való hirtelen átfordulásnak köszönhető. Ezek közül hármat emelnénk ki: a hitelmoratórium bevezetését, a vállalati hitelgaranciák bővítését és a kamatpolitikát. A hitelmoratórium bevezetésével az állománynak az a része, ahol elmaradtak a törlesztések, értelemszerűen állandó maradt, nem csökkent, mint korábban. Továbbá a járvány évében jelentősen növelték a hitelek állami hátterű kezességvállalását, bővítették a vállalati hitelgaranciákat, aminek a hatására az újonnan kihelyezett hitelek mennyisége is növekedett. Végül pedig a monetáris politikának az alacsony kamatráta melletti eddigi elkötelezettsége szintén fenntarthatta, vagy akár növelhette a hiteligénylők bizalmát.

Mivel ezekkel az eszközökkel a kormányzat a hitelhez kapcsolódó kockázatok egy nagyobb hányadát vette le a vállalkozások, illetve a bankok válláról, mint korábban, ezért feltehetőleg többen döntöttek úgy, hogy kifizetéseiket és beruházásaikat ezekkel a megnyíló lehetőségekkel finanszírozzák, és kevésbé kockáztatják a saját megtakarításaikat.

6. Térkép

Közzététel: 2021. május 25.

További információ: Csata Zsombor (info@erdelystat.ro).

Az elemzésben Diósi László, a Romániai Magyar Üzleti Egyesület elnöke, a Mobiasbanca és az OTP Group vezérigazgatója nyújtott szakmai segítséget.

Korábbi Erdélystat-közlemények és -elemzések, módszertani leírások megtalálhatók a www.erdelystat.ro honlapon.

Előzetes igénylés után közleményeinket, elemzéseinket e-mailen elküldjük Önnek a megjelenés időpontjában. Erre vonatkozó igényét az info@erdelystat.ro e-mail címen jelezheti.

1 A nem pénzügyi vállalatok szektora olyan vállalatokból áll, amelyek piaci termelők, és amelyek fő gazdasági tevékenysége áruk és nem pénzügyi szolgáltatások előállítása. Ide tartoznak az önálló ügyvitelű vállalatok (regii autonome), a nemzeti vállalatok (societăți naționale), az állami- vagy magántulajdonú kereskedelmi társaságok (SA, SRL, SNC, SCS, SCA), a szövetkezetek, a mezőgazdasági társaságok, valamint a nonprofit szektornak az a része, ami kifejezetten a nem pénzügyi vállalatok szolgálatában áll. Az egyéni és családi vállalkozások (PFA, AF, ÎI stb.) nem képezik részét a nem pénzügyi vállalatok szektorának. Ezeknek a tevékenysége nem különül el az őket tulajdonló, működtető háztartás tevékenységétől, ezért a háztartások szektorába tartoznak. Forrás: Román Nemzeti Bank: Ghid pentru încadrarea unităţilor din economia naţională în sectoare instituţionale conform Sistemului European de Conturi SEC 2010.

2 A bankok és hitelintézetek (együttesen: Monetary Financial Institutions) listája elérhető itt: https://www.ecb.europa.eu/stats/financial_corporations/list_of_financial_institutions/html/daily_list-MID.en.html. Az elemzésben bemutatott nemzetközi adatsorok ezeknek a pénzintézeteknek a havi kimutatásaiból származnak, amelyek az Európai Központi Bank adattárában érhetőek el: https://sdw.ecb.europa.eu/browseExplanation.do?node=1491. Letöltés dátuma: 2021.04.23.

3 Az állományadatok mindig a hónap utolsó napján jegyzett hitel-, illetve betétmennyiséget jelentik. Az állományadatokat euróban mutatjuk be, a lejben megjelenített összegeket szintén a hónap utolsó napján érvényes nemzeti banki árfolyamon számoltuk át euróra. https://www.bnr.ro/Cursul-de-schimb--7372.aspx

4 Eurostat: Business demography by legal form (tábla kódja: BD_9AC_L_FORM_R2), https://ec.europa.eu/eurostat/databrowser/view/BD_9AC_L_FORM_R2__custom_319574/default/table?lang=en. Letöltés dátuma: 2021.04.23.

Az elemzésbe a jogi személyiséggel rendelkező vállalatokat vontuk be, ami a „korlátozott felelősségű társaságok” (LLC) és a „partnerség, szövetkezetek és egyesületek” (partnership, co-operatives, associations) kategóriák alatt szereplő vállalatok összegét jelenti. A nem pénzügyi vállalkozások számát úgy kaptuk meg, hogy a vállalatok teljes számából (B-S_X_K642) kivontuk az alábbi kategóriákhoz tartozó vállalatok számát: K_X_K642, K64_X_K642, K65, K66 (NACE Rev. 2 kategóriák).

5 Hitelállományra vonatkozó adatsorok: Európai Központi Bank, MFI-mérlegstatisztika: https://sdw.ecb.europa.eu/reports.do?node=1000003157. Letöltés dátuma: 2021.04.23.

Vállalatok számára vonatkozó adatsorok: Eurostat, Business demography by legal form (tábla kódja: BD_9AC_L_FORM_R2), https://ec.europa.eu/eurostat/databrowser/view/BD_9AC_L_FORM_R2__custom_319574/default/table?lang=en. Letöltés dátuma: 2021.04.23.

6 A hitelállományra vonatkozó adatok: Román Nemzeti Bank: Credite şi depozite în profil teritorial, https://bnr.ro/Credite-si-depozite-in-profil-teritorial-3171.aspx. Letöltés dátuma: 2021.04.23.

7 Román Nemzeti Bank, havi jelentések: https://www.bnr.ro/PublicationDocuments.aspx?icid=1182. Letöltés dátuma: 2021.05.14.

8 Az aktív vállalkozások számát legutóbb 2019-re közölte az Országos Statisztikai Intézet, így az egy vállalkozásra jutó hiteladatokat erre az évre összesítettük.

9 A hitelállományra vonatkozó adatok: Román Nemzeti Bank: Credite şi depozite în profil teritorial, https://bnr.ro/Credite-si-depozite-in-profil-teritorial-3171.aspx. Letöltés dátuma: 2021.04.23.

Az aktív vállalkozások számára vonatkozó adatok: Országos Statisztikai Intézet – vállalati statisztikák, INT101O táblázat, http://statistici.insse.ro:8077/tempo-online/#/pages/tables/insse-table. Letöltés dátuma: 2021.04.23. A nem pénzügyi profilú vállalkozások számát úgy kaptuk meg, hogy az aktív gazdasági egységek teljes számából kivontuk a pénzügyi és biztosítási kategóriába tartozó vállalatok számát (K kategória a CAEN Rev. 2 nomenklátor szerint).

10 Betétállományra vonatkozó adatsorok: Európai Központi Bank, MFI-mérlegstatisztika: https://sdw.ecb.europa.eu/reports.do?node=1000003157. Letöltés dátuma: 2021.04.23.

A vállalkozások számára vonatkozó adatsorok: Eurostat, Business demography by legal form (tábla kódja: BD_9AC_L_FORM_R2), https://ec.europa.eu/eurostat/databrowser/view/BD_9AC_L_FORM_R2__custom_319574/default/table?lang=en. Letöltés dátuma: 2021.04.23.